En 2021, TransferWise, s’est muée en Wise, mais l’esprit de la fintech reste le même. Wise se présente comme : « le compte international 5 fois moins cher », et revendique plus de dix millions de clients. Cette plateforme permet de recevoir gratuitement de l’argent de l’étranger, et d’effectuer des envois ou des paiements vers l’international, en bénéficiant du taux de change réel.

Avis Wise (ex TransferWise) : le compte multi-devises pour l’international

Type de banque : En ligne

Carte bancaire : Incluse

Virements : Illimités

Découvert : Non autorisé

Plus de 50 devises acceptées

- Echanges avec 80 pays (plus de 50 devises) ;

- des taux de change exceptionnellement bas ;

- compte gratuit ;

- ouvert à tous les statuts juridiques.

- Une seule carte par compte ;

- ni chèques, ni espèces.

Synthèse de notre avis sur Wise

Wise propose un compte bancaire multidevises et un service de transfert d’argent avec 80 pays et dans 50 devises. Les transferts bancaires internationaux utilisent des taux de change réels et fixes pour offrir aux clients de Wise les meilleurs tarifs possibles.

Le compte est gratuit et une carte Mastercard est offerte. Si vous ne pouvez pas créditer d'espèces, ni échanger de chèques. La fintech propose de nombreux services comme l'envoi de paiements en masse, l'ajout d'utilisateurs, la distribution à vos collaborateurs de cartes, la connexion du logiciel de comptabilité Xero et l’API de Wise.

Mais l'intérêt de Wise réside dans sa faculté à vous proposer des tarifs imbattables vers l'étranger, tout en étant transparente sur les frais : ceux-ci vous sont indiqués avant chaque transaction, et vous savez à quoi ils correspondent.

Wise est une offre pour tous les entrepreneurs qui effectuent de nombreuses transactions avec l'étranger. Pour les autres, préférez un compte du type Shine ou Qonto, ces comptes peuvent aussi être ouverts en parallèle pour bénéficier d'une plus grande offre de moyens de paiement.

Qui peut ouvrir un compte : les statuts juridiques acceptés

Entreprises individuelles et travailleurs indépendants, sociétés anonymes et publiques, partenariats et associations caritatives : tous les statuts juridiques répondants à ces définitions peuvent ouvrir un compte Wise.

| Statut juridique | Compte bancaire accepté par Wise |

|---|---|

| Indépendant / Auto-entrepreneur | Oui |

| EURL | Oui |

| SARL | Oui |

| SAS | Oui |

| SASU | Oui |

| Sociétés civiles (SCI, SCCV…) | Oui |

| Association | Oui |

Tarifs Wise

Chez Wise, il n'y a pas de frais d'ouverture de compte, mais uniquement des frais appliqués lors de la conversion entre devises, sur votre compte ou via votre carte de crédit. Ces frais sont affichés au moment de la transaction : transparents et faibles.

| Opération | Coût |

|---|---|

| Créer un compte | Gratuit |

| Envoyer de l'argent | 0,41 € en euro et variable en devise |

| Coordonnées bancaires pour recevoir des devises | 21 € |

| Recevoir de l'argent en EUR, GBP, AUD, NZD, RON, HUF et SGD | Gratuit |

| Approvisionner un compte | Gratuit |

| Convertir des devises | En fonction de la devise |

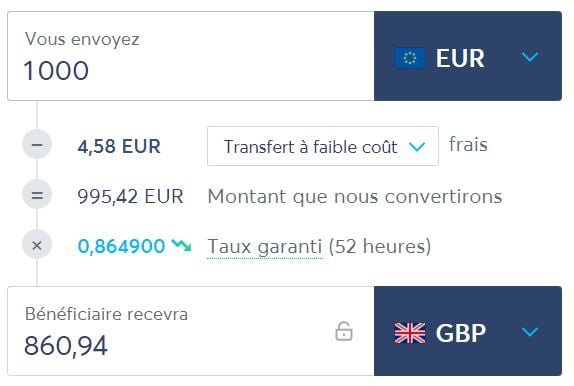

À titre d'exemple, si vous transférez 1 000 € vers la Grande-Bretagne, vous payez 0,50 € de frais fixes et 0,41 % de frais variables. Si vous transférez 1 000 € vers l’Italie, vous payez 0,41 € de frais fixes. Ces frais correspondent aux transferts à faible coût ; pour chaque transaction, vous pouvez aussi choisir un transfert facile ou un transfert rapide (par carte bancaire). Ces modes de transfert sont plus chers.

Le compte multi-devises

Avec Wise, vous pouvez obtenir des coordonnées bancaires dans la zone euro, au Royaume-Uni, en Australie, aux États-Unis, en Nouvelle-Zélande, en Roumanie, à Singapour et en Hongrie pour 21 €, et il n'est pas nécessaire d'avoir une adresse locale. Vous pouvez les utiliser pour payer ou être payé depuis n'importe quelle plateforme.

Les moyens de paiement proposés par Wise

| Mode de paiement | Moyens de paiement proposé par Wise |

|---|---|

| CB (MasterCard) | Oui |

| Carte virtuelle | Oui |

| Chéquier | Non |

| Chèque de banque | Oui |

| Apple Pay | Oui |

| Google Pay | Oui |

| Virement SEPA | Oui |

| Virement SWIFT ou non SEPA | Oui |

Présentation des cartes bancaires

Wise offre une carte de débit gratuite : la carte Mastercard Wise Business :

| Service proposé par Wise | Coût |

|---|---|

| Carte de débit | Gratuit |

| Carte de remplacement | 4 € |

| Dépense de devises du compte | Gratuit |

| Conversion des devises grâce à la carte | Entre 0,33 % et 3,56 % |

| Retrait en DAB jusqu'à 200 £ par mois | Gratuit |

| Retrait en DAB au-delà de 200 £ par mois | 2 % |

Wise garantit un taux de change réel avec cette carte de débit, et vous payez directement dans n'importe quelle devise.

Paiement par virement bancaire

Les virements Wise sont compétitifs, mais le revers de la médaille, c'est que les virements bancaires en euro sont facturés, contrairement à la plupart des banques. 0,41 € par virement, ce n'est pas excessif, mais si vous ne recevez, ni n'émettez de virements internationaux, autant vous en passer et choisir une autre banque.

Comment fonctionnent les virements à l'international ?

Le réseau SWIFT est lent et onéreux. Il était indispensable avant que n'apparaissent des offres du type de celle de Wise.

Avec Wise, vous pouvez ouvrir simplement des comptes secondaires depuis le site ou l'application. Vous pouvez aussi ouvrir des comptes locaux si vous souhaitez travailler à l'étranger.

Pour un paiement en devise, des frais fixes sont facturés (0,50 € vers la Grande-Bretagne, 13,48 € vers les USA, 0,51 € vers l'Inde), auxquels s'ajoute le taux de conversion des devises.

La plupart des pays sont représentés, mais il y a encore de nombreuses exceptions, notamment en Afrique. Mais des devises apparaissent dans l'offre chaque mois, ce qui laisse présager une représentation globale prochaine.

Si votre devise préférée n'est pas dans le catalogue actuellement, Wise propose une solution pour vous prévenir de son activation par courriel. Il vous suffit de remplir un formulaire en ligne.

Il est à noter que des routes de devise peuvent avoir des restrictions en termes de montant ou de sens de transaction, ce qui est indépendant de la volonté de Wise, mais dépend d'accords internationaux.

Apple Pay

Avec la carte de débit Mastercard, vous pouvez régler vis Apple Pay pour certaines devises en magasin ou en ligne. Apple sécurise les paiements grâce à Touch ID, Face ID et votre code secret. Ceci est possible grâce à l'application Wise disponible sur iOS. Cette solution permet à votre débiteur de recevoir les fonds sous un à deux jours ouvrables.

Google Pay

L'application Wise fonctionne aussi sur Android. La carte Wise vous permet de régler via Google Pay. Google propose l'une des infrastructures de sécurité les plus efficaces du monde. Vos données sont sécurisées et votre numéro de carte n'est pas divulgué.

Les différents moyens d'encaissement

| Type d’encaissement | Proposé par Wise |

|---|---|

| Chèque | Non |

| Espèces | Non |

| TPE (terminal de paiement) | Oui |

| Virement SEPA | Oui |

| Virement SWIFT | Oui |

Par chèque

Comme la plupart des néobanques, Wise ne propose pas l'encaissement des chèques.

Par virement

La réception de virements en euro est gratuite avec votre compte Wise.

Comment fonctionne la réception de virements à l'international ?

Les virements internationaux entrants sont sans frais sur ce compte dans les devises suivantes : EUR, GBP (Royaume-Uni), USD (USA), AUD (Australie), NZD (Nouvelle-Zélande), RON (Roumanie), HUF (Hongrie), TRY (Turquie) et SGD (Singapour). Il semble que les autres routes ne soient pas prises en charge.

Via un terminal de paiement

Wise ne propose pas de solution monétique, mais vous pouvez passer par une fintech comme SumUp ou Zettle pour encaisser vos clients en carte bleue, ou signer un contrat auprès d'une banque traditionnelle dans laquelle vous ouvrez un compte secondaire.

Est-ce possible de déposer de l'argent liquide sur son compte ?

Wise n'autorise pas le dépôt d'espèces sur votre compte. Pour ce faire, ouvrez un compte secondaire chez Shine ou Qonto, et transférez alors la somme sur votre compte Wise si besoin.

Les services proposés par Wise

Dans le cadre de son offre pour les entreprises, Wise propose des services utiles aux professionnels :

- l'ajout d'utilisateurs: observateur, payeur ou administrateur ;

- la distribution aux collaborateurs de cartes connectées au compte ;

- la connexion du compte Wise au logiciel de comptabilité Xero ;

- l’API de Wise couplée à l'interface utilisateur ;

- la possibilité d'envoyer 1 000 virements d'un coup grâce à un document CSV ;

- la possibilité d'envoyer un virement pour un montant exact ;

- un espace client sur ordinateur ou smartphone qui présente l'historique des transferts, des taux et des frais.

Partenariat

La jeune société est partenaire groupe BPCE (Banque Populaire et Caisse d'Épargne). Cet accord lui permet d'intégrer son service dans les applications mobiles du groupe.

Wise est aussi le partenaire de nombreuses néobanques comme N26, Bunq ou Monese pour le traitement des virements internationaux.

Enfin, depuis 2021, Wise est introduite en bourse.

La gestion des taux

L'alerte de taux

Wise ne prélève pas de marge sur la conversion des devises : elle utilise le taux réel du marché et prélève des frais fixes. Ceux-ci sont faibles et la start-up les annonce clairement en amont.

La société met aussi à disposition un système d'alerte de taux par mail qui permet d'être tenu au courant lorsqu'un taux atteint un seuil que vous aurez prédéfini. Il faut bien le paramétrer, sinon le virement risque de partir en retard.

Les taux garantis

Wise propose le taux garanti pour un certain nombre de devises. Ceci permet de bloquer le taux au niveau où il était lors de la demande de transaction.

Le taux garanti fonctionne jusqu’au moment où vos fonds à transférer parviennent à Wise, ce temps varie suivant le mode de paiement choisi.

Quoi qu'il en soit, une limite de 5 % par défaut a été fixée pour tous les taux.

Les limites de taux

Wise offre la possibilité d'indiquer une limite pour les taux. Par défaut, elle est de 3 % : si votre taux de change baisse de 3 % entre la demande de transfert et son envoi, vous êtes informé par courriel que le virement est mis en attente.

Vous pouvez alors annuler le transfert ou le retarder ou régler cette limite à 2 %, 1 % ou 0,5 %.

Ouvrir un compte pro : les démarches

Pour ouvrir un compte Wise, vous pouvez vous inscrire en ligne ou sur application grâce à une adresse e-mail, un compte Facebook, Apple ou Google.

Après avoir chargé un justificatif, indiqué votre site web et votre numéro de SIRET, il vous reste à créditer votre compte de 21 € depuis un autre compte bancaire, une carte de crédit ou Apple Pay.

Comment changer de compte courant pour passer chez Wise ?

Wise ne propose pas de service pour transférer vos comptes depuis une autre banque. Si vous souhaitez domicilier vos prélèvements sur votre compte Wise, envoyez directement votre RIB à vos créanciers.

Le support client

Le service client est joignable par téléphone, chat en ligne, depuis le site de Wise ou depuis son application, et une FAQ répond aux questions les plus communes. Wise décrit son service client comme étant simple et non automatisé.

Wise : notre avis

Le compte Wise pour entreprise est tout à fait convaincant. C'est la solution idéale pour les professionnels qui commercent avec l'étranger : pour encaisser les virements des clients, pour payer les fournisseurs ou encore pour rembourser des frais de déplacement.

La clé du succès de Wise, c'est l'adéquation entre simplicité et tarifs imbattables.

Pour une activité en France ou en zone SEPA, peut-être que l'ouverture d'un compte Wise ne sera pas d'une grande aide, vous pourriez vous diriger vers des offres comme celles de Qonto ou Shine. Mais si votre activité est internationale, Wise vous fera réaliser d'importantes économies.

Et si vous avez besoin de services que Wise ne vous offre pas, ouvrez un compte secondaire et utilisez-la pour vos transferts de devises !